Propriété et charge hypothécaire à la retraite

Les taux d’intérêt bas ont entraîné une forte hausse des demandes de prêt hypothécaire pour la propriété du logement. On oublie souvent que les banques appliquent les mêmes méthodes de calcul aux personnes retraitées.

Les acheteuses et acheteurs d’un logement pour leur propre usage peuvent financer jusqu’à 80% de la valeur du bien à l’aide d’un prêt hypothécaire. En règle générale, ils sont tenus de réduire l’endettement à 65% dans un délai de 15 ans au plus, ou au moins jusqu’à l’âge du départ à la retraite (amortissement). La règle appliquée par les organismes prêteurs en matière de capacité financière limite encore davantage le montant maximal du financement. Cette règle prévoit que les frais courants (intérêts hypothécaires, frais d’entretien et amortissements) d’un bien immobilier sont limités à un tiers du revenu brut de l’emprunteuse ou de l’emprunteur. S’appliquant également après l’âge de la retraite, elle représente un véritable casse-tête pour certains propriétaires, puisqu’ils doivent s’attendre ce que leurs revenus baissent de 30 à 40% au moment du départ à la retraite.

Charge du prêt hypothécaire: le défi du taux d’intérêt historique

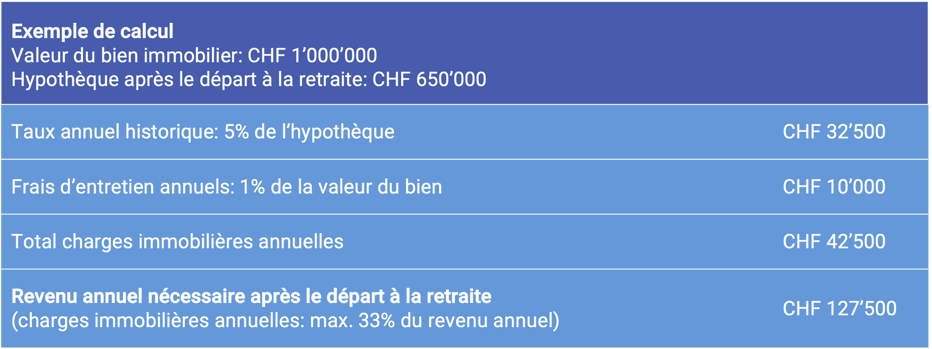

Les intérêts hypothécaires et les frais d’entretien comptent parmi les charges courantes induites par un bien immobilier. Ce point constitue toutefois un défi pour certains emprunteurs à l’âge de la retraite: si les établissements de financement évaluent les frais d’entretien annuels à 1% de la valeur du bien, ils ne se basent pas sur les valeurs basses actuelles des intérêts hypothécaires, mais sur un taux d’intérêt historique de 4.5 à 5.0%. Cette démarche vise à assurer la capacité financière des débitrices et débiteurs hypothécaires même en cas de forte hausse des taux. Si la valeur d’un bien immobilier s’élève à CHF 1 million et que la dette hypothécaire est de CHF 650’000, les propriétaires ayant atteint l’âge de la retraite devront toucher des revenus de près de CHF 10’000 par mois pour respecter la règle des créanciers hypothécaires en matière de capacité financière (voir l’exemple de calcul ci-après):

Bien souvent, lorsque les propriétaires ne peuvent plus respecter cette règle après leur départ à la retraite, les organismes prêteurs exigent un amortissement partiel immédiat de la dette hypothécaire. La capacité financière est ainsi rétablie. Il n’est pas rare que ces amortissements partiels représentent des sommes à six chiffres et qu’ils mettent les emprunteurs en difficulté financière. Dans les cas les plus graves, ces derniers peuvent même être contraints à vendre leur bien s’ils ne trouvent pas d’autre prêteur.

Comment bien planifier sa retraite?

Il convient de planifier sa retraite en temps utile pour éviter que les charges immobilières ne dépassent un tiers du revenu, même après le départ à la retraite. Il est conseillé de répondre aux questions suivantes à partir de son 50e anniversaire et d’élaborer un budget sur cette base:

- De quel revenu disposerai-je après le départ à la retraite?

- À quels frais de subsistance dois-je m’attendre?

- Quel mode de vie ou quelles activités principales devront être maintenus après le départ à la retraite?

- Où souhaiterais-je habiter et dans quelles conditions?

- Quelles rénovations ou quels investissements créant une plus-value puis-je encore effectuer avant le départ à la retraite?

Comment assurer la capacité à assumer le prêt hypothécaire à l’âge de la retraite?

Le facteur temps joue un rôle important pour assurer sa capacité financière à long terme. Plus tôt les propriétaires commencent à planifier leur retraite, plus vastes seront les possibilités d’optimiser le revenu des rentes ou de réduire les coûts de logement.

Réduisez la charge hypothécaire

Des amortissements réguliers permettent de réduire graduellement l’hypothèque, et donc les coûts des intérêts après le départ à la retraite. Dans ce contexte, il faut garder à l’esprit que les taux d’intérêt peuvent à nouveau augmenter et que les amortissements sont susceptibles de ne pas produire l’effet escompté sur les taux. Ils ont toutefois le mérite d’atténuer les coûts de l’augmentation des taux, tandis que la proportion de fonds propres par rapport à l’hypothèque s’améliore.

Optimisez votre revenu en vue de la retraite

Rachats dans la caisse de pension: Les rachats volontaires permettent de combler les lacunes de prévoyance dans la caisse de pension et d’optimiser sa prévoyance vieillesse. Les assurés compensent ainsi la différence entre l’avoir de vieillesse effectivement disponible et l’avoir de vieillesse maximal prévu par le règlement de prévoyance. Les lacunes de prévoyance sont dues notamment à des augmentations de salaire au cours de l’exercice d’une activité lucrative. Un rachat dans la caisse de pension procure en outre de nombreux avantages:

- Revenu de remplacement plus élevé à la retraite grâce à des rentes de vieillesse plus importantes

- Meilleure rémunération par rapport à la prévoyance privée (pilier 3a)

- Avantages fiscaux: les rachats volontaires dans la caisse de pension peuvent être intégralement déduits de l’impôt sur le revenu

- Possibilité de retirer le capital versé volontairement après trois ans: par ex. pour amortir le logement en propriété ou à la place de la rente lors du départ à la retraite

Remboursez plus tôt le retrait anticipé de la caisse de pension pour un achat immobilier

Il vaut la peine de rembourser aussi vite que possible les éventuels retraits anticipés de la caisse de pension pour l’achat d’un bien immobilier. Le montant minimum d’un remboursement s’élève à CHF 10’000. Certaines caisses de pension font bénéficier les assurés d’un taux d’intérêt attrayant à chaque remboursement. Les remboursements anticipés permettent par ailleurs de combler la lacune de prévoyance en matière de prestations de vieillesse occasionnée par le retrait anticipé, mais aussi d’augmenter le revenu sous forme de rente, ce qui permet de limiter la charge hypothécaire.

Tirez parti des avantages fiscaux

Le montant de l’hypothèque a une influence considérable sur la charge fiscale. Dans de nombreux cas, il n’est donc pas pertinent d’amortir l’hypothèque outre mesure. En effet, la charge fiscale augmente quand la déduction des intérêts passifs et les frais d’entretien courants déclarés sont inférieurs à la valeur locative du logement en propriété.

En résumé, planifiez en temps utile votre capacité financière

En planifiant votre retraite en temps utile, vous contribuez à assurer votre capacité à assumer votre prêt hypothécaire après votre départ à la retraite, et donc la jouissance paisible de votre logement en propriété. Cette planification judicieuse dégage aussi une certaine marge de manœuvre, par exemple pour contrer un scénario de hausse des intérêts hypothécaires. Les rachats volontaires dans la caisse de pension et le remboursement rapide des retraits anticipés dans la prévoyance professionnelle permettent d’optimiser le revenu des rentes. En parallèle, des amortissements modérés contribuent à atténuer l’impact de la hausse des intérêts hypothécaires.