Praxis gründen: Berufliche Vorsorge und Versicherungen planen

Beim Gründen einer medizinischen Praxis ist die frühzeitige Auseinandersetzung mit der beruflichen Vorsorge und weiteren notwendigen Versicherungen essenziell. Dabei sind verschiedene Anspruchsgruppen zu berücksichtigen.

Möchten Ärztinnen, Ärzte oder medizinische Fachpersonen eine eigene Praxis eröffnen, so ist eine frühzeitige Versicherungsplanung ratsam. Für Beratungsgespräche sowie das Einholen und Vergleichen von Offerten ist dabei genügend Zeit einzuplanen. So lassen sich in einem ersten Schritt der individuell passende Versicherungsschutz feststellen und im zweiten Schritt die benötigten Versicherungen rechtzeitig abschliessen.

Umfang des Versicherungsschutzes für eine medizinische Praxis

Um den Umfang des Versicherungsschutzes für Arztpraxen und andere medizinische Betriebe zu bestimmen, stehen zwei Schlüsselfragen im Vordergrund:

1. Welche Risiken sollen versichert sein?

2. In welchem Umfang sind die einzelnen Risiken zu versichern?

Für Praxisinhaber und -inhaberinnen ist zunächst eine Risikobewertung sinnvoll. Diese erlaubt es, die möglichen Schadenfälle zu identifizieren und anschliessend zu quantifizieren. Danach lässt sich festlegen, welche Ereignisse durch eine Versicherung geschützt sein sollen und welche Risiken die Praxiseigentümerinnen und -eigentümer selbst tragen können. Sie entscheiden in dieser Phase, welche finanziellen Folgen nach einem Schadenereignis gedeckt sein müssen, um den Weiterbestand der Praxis und den Erhalt ihres Lebensstandards zu gewährleisten. Daraus lässt sich die benötigte Versicherungsart und der Umfang des Versicherungsschutzes bestimmen.

Wer oder was soll in einer neu gegründeten Praxis versichert sein?

Der Versicherungsschutz in einer medizinischen Praxis lässt sich wie folgt unterscheiden und gruppieren:

- Versicherungsschutz für selbständigerwerbende Praxisinhaberinnen und -inhaber

- Versicherungsschutz für Praxisinhaberinnen und -inhaber einer AG oder GmbH

- Versicherungsschutz für das Personal

- Versicherungsschutz für den Praxisbetrieb

Für Inhaberinnen oder Inhaber einer Praxis ist zu unterscheiden, ob sie die Praxis in Form einer Kapitalgesellschaft (AG oder GmbH) oder als Personengesellschaft (Einzelfirma oder einfache Gesellschaft) gründen möchten. Bei einer AG oder GmbH gelten die in der Praxis tätigen Inhaber als Angestellte und sind daher weitgehend dem Personal zuzuordnen. Bei einer Personengesellschaft gelten sie als Selbständigerwerbende. Diese Unterscheidung wirkt sich auf den erforderlichen Versicherungsschutz aus. In beiden Fällen sind wichtige und teilweise gesetzlich vorgeschriebene Versicherungslösungen für das Personal und den Praxisbetrieb abzuschliessen.

Besonderheiten bei selbständigerwerbenden Praxisinhaberinnen und -inhaber

Selbständigerwerbende führen in vielen Fällen eine Einzel- oder Doppelpraxis. Sie tragen die unternehmerische Verantwortung für Umsatz und Betrieb. Dafür haften sie mit ihrem Privatvermögen. Fallen Selbständigerwerbende krankheits- oder unfallbedingt aus, können schwerwiegende finanzielle Konsequenzen für sie selbst, ihre Familie und die Angestellten die Folge sein. Mit dem passenden Versicherungsschutz lassen sich solche Situationen vermeiden. Zu beachten ist, dass Selbständigerwerbende bei der beruflichen Vorsorge nicht dem obligatorischen Versicherungsschutz unterstehen. Umso mehr gilt es, sich frühzeitig um die Altersvorsorge zu kümmern, damit sich der gewohnte Lebensstandard auch nach der Pensionierung beibehalten lässt.

Welche Versicherungen sind bei Neueröffnung einer medizinischen Praxis wichtig?

Eine zielgerichtete Versicherungsplanung für eine medizinische Praxis erfordert zunächst einen Überblick über die verschiedenen möglichen Versicherungsdeckungen. Je nach zu versicherndem Personenkreis unterstehen gewisse Versicherungen einem gesetzlich vorgegebenen Obligatorium, während sich andere freiwillig abschliessen lassen.

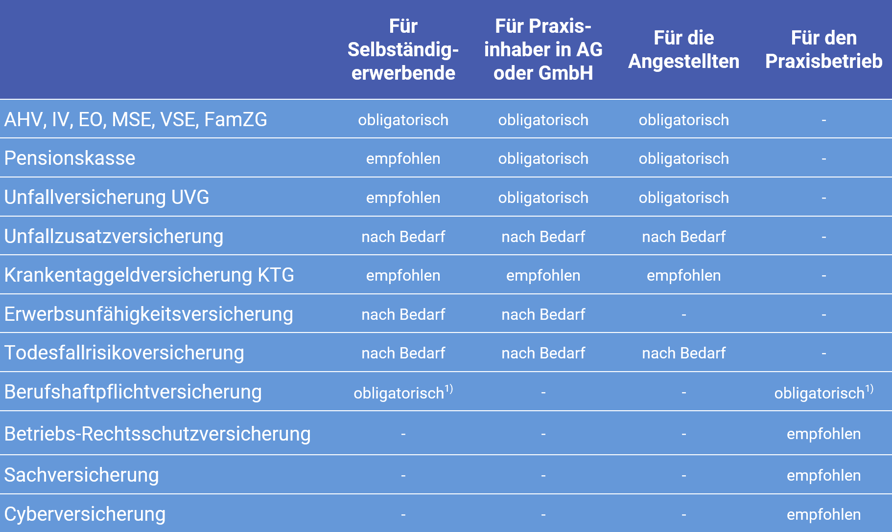

Die folgende Versicherungsübersicht für Arztpraxen und andere medizinische Betriebe zeigt auf, welche Versicherungsdeckungen für welche Situationen eine Rolle spielen. Die Tabelle gibt zudem Hinweise, welche Versicherungen obligatorisch oder empfehlenswert sind und bei welchen ein Abschluss je nach individuellem Bedarf erfolgen soll.

Versicherungslösungen für den Praxisbetrieb

1) in den meisten Kantonen

1. AHV, IV, EO, MSE, VSE, FamZG

Praxisinhaberinnen und -inhaber sowie ihre Mitarbeitenden müssen bei einer Ausgleichskasse des jeweiligen Kantons oder bei der Ausgleichskasse für medizinische Berufe medisuisse für die obligatorischen Versicherungen AHV, IV, EO, MSE, VSE und FamZG angemeldet sein. Die Versicherungen umfassen folgende Leistungen:

-

- AHV

Die obligatorische Alters- und Hinterlassenenversicherung AHV deckt bei Wegfall des Erwerbseinkommens infolge von Alter oder Tod den Existenzgrundbedarf. Im Alter leistet die AHV die Altersrente und im Todesfall begünstigt sie die Hinterlassenen mit Witwen-, Witwer- und Waisenrenten. Die Höhe der Leistungen sind abhängig von der bisherigen Einkommenshöhe und der Beitragsdauer. - IV

Die Invalidenversicherung IV ist ein wichtiger Bestandteil der lnvalidenvorsorge in der Schweiz. Sie ist wie die AHV eine obligatorische Versicherung. Sie sichert betroffenen Personen bei vollständiger oder teilweiser Arbeitsunfähigkeit durch Invalidität die Existenzgrundlage. - EO, MSE, VSE

Denjenigen Personen, die Militärdienst, Zivildienst oder Zivilschutz leisten, ersetzt die Erwerbsersatzordnung EO einen Teil ihres Verdienstausfalls. Die darin enthaltene Mutterschaftsentschädigung MSE deckt zudem den Lohnausfall bei Mutterschaft und die Vaterschaftsentschädigung VSE den Lohnausfall bei einem Vaterschaftsurlaub. Die Versicherung ist obligatorisch für diejenigen Personen, die auch an die AHV/IV Beiträge entrichten. - FamZG

Kosten, die den Eltern durch den Unterhalt ihrer Kinder entstehen, gleichen die Familienzulagen teilweise aus. Auch Selbständigerwerbende sind obligatorisch dem Familienzulagengesetz FamZG unterstellt. Sie sind sowohl anspruchsberechtigt als auch beitragspflichtig und müssen sich im Kanton ihres Praxissitzes einer Familienausgleichskasse anschliessen.

- AHV

2. Pensionskasse

Die Pensionskasse sichert als berufliche Vorsorge zusammen mit der AHV einen angemessenen Lebensstandard im Alter, bei Arbeitsunfähigkeit durch Invalidität oder im Todesfall für die Hinterbliebenen. Gemäss BVG müssen Arbeitgebende für ihre Mitarbeitenden mindestens die Hälfte der Prämienbeiträge für die Altersvorsorge leisten. Den verbleibenden Prämienanteil übernehmen die Arbeitnehmenden. Selbständigerwerbende müssen sich gemäss BVG nicht einer Pensionskasse anschliessen. Dennoch ist es für sie dringend empfohlen, sich gegen die wirtschaftlichen Folgen bei Invalidität, Tod oder im Alter zu schützen und sich bei einer Pensionskasse anzumelden. Medpension bietet dafür individuelle Lösungen mit modularen Vorsorgeplänen, um sich je nach Bedarf abzusichern. Ausserdem lassen sich damit Steuern sparen, da Selbständigerwerbende und Angestellte die Prämien vom steuerbaren Einkommen abziehen können.

3. Unfallversicherung

Arbeitgebende müssen ihre Angestellten obligatorisch gegen gesundheitliche und wirtschaftliche Folgen von Unfällen versichern. Die Unfallversicherung nach dem Unfallversicherungsgesetz UVG versichert die Kosten für Pflegeleistungen sowie Sachleistungen. Dazu gehören Heilbehandlungen, notwendige Hilfsmittel sowie Reise- und Transportkosten. Ausserdem erbringt sie Taggelder, Invalidenrenten, Abfindungen, Integritäts- und Hilflosenentschädigung sowie Hinterlassenenrenten im Todesfall. Arbeitgebende sind verpflichtet, die gesamten Prämien für die Unfallversicherung zu leisten. Beiträge für die Versicherung von Nichtberufsunfällen können den Arbeitnehmenden weiterbelastet werden. Selbständigerwerbende müssen sich zwar nicht der Unfallversicherung UVG anschliessen, doch es empfiehlt sich ein freiwilliger Versicherungsschutz. Damit ist bei Unfällen zumindest 80% des Lohnausfalls abgedeckt.

4. Unfallzusatzversicherung

Ist das Einkommen der Inhaber und Inhaberinnen höher als das UVG-Maximum der Unfallversicherung (Stand 2024: CHF 148'200), so ist der Abschluss einer UVG-Zusatzversicherung sinnvoll. Damit lassen sich bei einem Unfall Deckungslücken kompensieren und ein optimaler Versicherungsschutz ist gewährleistet. Arbeitgebende entscheiden, ob auch für die Arbeitnehmenden eine Zusatzunfallversicherung notwendig ist.

5. Krankentaggeldversicherung

Mit der freiwilligen Krankentaggeldversicherung (KTG) lagern Arbeitgebende die gesetzliche Lohnfortzahlungspflicht an einen Taggeldversicherer aus. Auf diese Weise haben die Arbeitnehmenden die Gewissheit, dass im Krankheitsfall beispielsweise 80% ihres Einkommens bis zu 2 Jahre gesichert ist. Besteht während des Krankheitsfalls die Notwendigkeit eine Stellvertretung einzustellen, so fallen für Arbeitgebende nur geringe zusätzliche Lohnkosten an. Um den finanziellen Verlust bei krankheitsbedingter Arbeitsunfähigkeit von Selbständigerwerbenden abzufedern, ist auch bei ihnen eine Krankentaggeldversicherung ratsam. Dabei können je nach Bedarf auch die laufenden Betriebskosten mitversichert werden.

6. Erwerbsunfähigkeitsversicherung

Die Erwerbsunfähigkeitsversicherung deckt die finanzielle Lücke bei Erwerbsunfähigkeit durch Invalidität. Sie ergänzt die IV-, die Pensionskassen- und die UVG-Rente.

7. Todesfallrisikoversicherung

Mit einer Todesfallrisikoversicherung lässt sich in Ergänzung zu den Leistungen aus den Sozialversicherungen der finanzielle Schutz zum Beispiel für die Hinterbliebenen sichern. Sie eignet sich auch gut zur Absicherung von Praxiskrediten, Hypotheken oder auch von Praxismitinhaberinnen und -inhabern.

8. Berufshaftpflichtversicherung

Schadenersatzforderungen im Zusammenhang mit der ärztlichen Tätigkeit können die eigenen finanziellen Möglichkeiten deutlich übersteigen. Deshalb ist die Berufshaftpflichtversicherung für medizinische Praxen in den meisten Kantonen obligatorisch. Versichert ist die auf den gesetzlichen Bestimmungen basierende Haftpflicht bei Personen-, Sach- und Vermögensschäden aus der medizinischen Tätigkeit. Angestellte sind durch die Arbeitgebenden versichert.

9. Betriebsrechtsschutzversicherung

Die Betriebsrechtsschutzversicherung unterstützt bei zahlreichen Rechtsfällen und juristischen Auseinandersetzungen wie etwa beim Arztrecht, der Wirtschaftlichkeitsprüfung oder beim Strafrecht. Sie übernimmt die Kosten bei Rechtsstreitigkeiten und erbringt juristische Beratungsleistungen für die Praxis. Sie ist eine sinnvolle Ergänzung zur Berufshaftpflichtversicherung.

10. Sachversicherung

Bei einem Schadenfall durch Feuer, Diebstahl, Wasser usw. deckt die Sachversicherung die entstandenen Kosten am Praxisinventar und an Geräten. Ausserdem lässt sich der Verderb von Medikamenten, Blutpräparaten und Laborproben bei Ausfall der Kühlanlagen mitversichern. Zusätzlich besteht die Möglichkeit, den Ertragsausfall und die Mehrkosten bei Betriebsunterbrechungen zu decken.

11. Cyberversicherung

Für Cyberkriminelle sind medizinische Praxen ein beliebtes Angriffsziel, da diese über eine Vielzahl von Patientendaten verfügen. Diese eignen sich für Identitätsdiebstahl, Steuerbetrug und andere Finanzdelikte. Eine Cyberversicherung unterstützt mit ihren Spezialisten die Praxis, damit sich diese bei Cyber-Attacken wie Hacking, Datenschutzverstösse oder Datenverlust richtig verhält. Je nach Versicherungsdeckung übernimmt sie zudem die anfallenden Kosten und Vermögensschäden.

Vor der Praxiseröffnung kommt die Versicherungsplanung

Die Planung des passenden Versicherungsschutzes ist ein wichtiger Schritt für die zukünftige Praxistätigkeit. Eine umfassende Risikobeurteilung und der Abschluss von sinnvollen Versicherungsdeckungen vor der Praxiseröffnung gewährleisten einen sorgenfreien beruflichen Alltag. Mediservice vsao-asmac unterstützt die vsao-Verbandsmitglieder in allen Lebensphasen mit nützlichen Dienstleistungen und Versicherungsangeboten. Für eine umfassende Versicherungsplanung lohnt sich der Beizug einer ausgewiesenen Fachperson, beispielsweise über die Beratungspartner von Medpension: Sie sind schweizweit ausgewiesene Experten und zeichnen sich durch kompetente, bedürfnisorientierte und neutrale Versicherungsberatungsleistungen aus.